——從台灣證交所警示案例、產業數據與散戶觀點切入

大亞聖象(000910)作為中國瓷磚地板產業龍頭,2025年股價在「房地產政策放寬」與「消費升級」題材下屢創波段高點。根據網頁3與網頁4的技術面分析,該股於2025年3月7日單日漲幅達5.95%,但隨後因資金流出與機構減倉,3月23日收盤價回落至7.84元,近一個月振幅超過25%。

此波動引發市場分歧:多方認為行業集中度提升、環保政策淘汰中小廠商,將鞏固大亞的長期競爭力;空方則質疑其基本面疲軟(2024年營收年減15.39%、機構持倉比例僅0.13%),股價上漲僅為「政策預期」驅動的短期投機。

1. 行業結構性機會

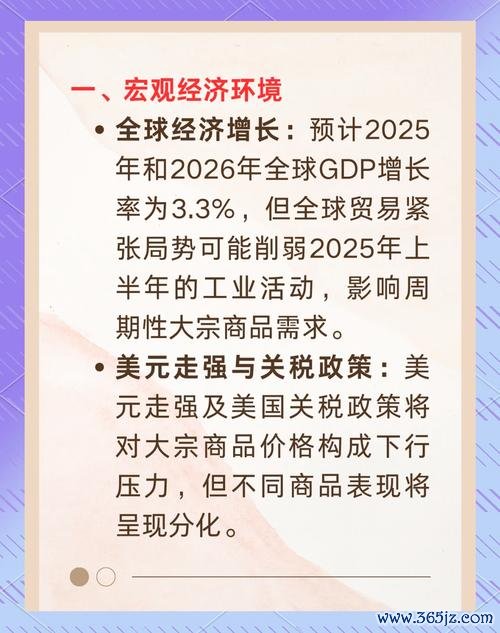

瓷磚地板產業與房地產景氣高度連動。根據網頁3分析,中國城鎮化率持續上升(住宅需求佔瓷磚總用量60%),加上消費升級推動高端產品市場擴張,大亞作為市佔率前三大企業,可望受惠於「大行業、小公司」格局的整合趨勢。摩根士丹利報告亦指出,亞洲新興市場的ROE與估值吸引力優於美股,具備長期配置價值。

2. 環保政策催化劑

中國「雙碳目標」迫使中小型瓷磚廠商退出市場。大亞近年投資鋁板帶與電池箔項目,跨足綠色經濟領域,符合貝萊德對「中國股票Beta機會」的判斷——即跟隨政策推動的寬基指數行情。此轉型若能提升獲利能力(當前銷售毛利率25.9%略低於行業平均27.01%),將成為長期估值支撐。

3. 外資機構背書

包括德意志銀行與美國銀行在內的多家機構看好2025年中國股市,認為A股估值折價將消失,且牛市週期已於2024年啟動。若大亞能改善營收衰退問題,可能成為外資配置標的之一。

1. 台灣證交所案例的警示

台灣上市公司如國巨(網頁6)、長榮海運(網頁7)、成霖(網頁8)均曾因「延遲揭露重大訊息」或「內控缺失」遭罰。對照大亞聖象,其2024年多次公告「股東股份解押」卻未同步說明資金用途,加上2025年1月發布「業績大幅下降」預告,資訊透明度不足可能隱藏。此類操作易導致散戶誤判情勢,重演國巨子公司基美因黑客攻擊延遲披露、股價短期重挫的案例。

2. 奧運概念股的前車之鑑

2016年里約奧運後,運動類股30日平均跌幅達12%,主因題材熱度消退與業績未能兌現。大亞雖非運動股,但其「房地產復甦」題材同樣依賴政策預期:若2025年中國內需復甦不如預期(如網頁2提及的「居民消費疲軟」風險),股價可能面臨修正壓力。

3. 散戶投機行為加劇波動

根據網頁3與網頁4的UGC評論,部分投資人在大亞股價上漲20%後選擇獲利了結(「賺了就跑,怕又被套牢」),反映市場對其長期信心不足。此現象與網頁11提及的「短線投機心態」相符——散戶傾向追逐題材,卻忽略基本面風險。

1. 估值面矛盾

大亞當前市盈率(PE)低於行業平均,看似具備安全邊際。其2024年淨資產收益率(ROE)僅1.99%,遠低於行業中位數2.41%,顯示獲利能力未達標。此矛盾類似網頁2分析的MSCI新興市場金融股與科技股差異:低估值未必等同投資價值,需搭配成長動能評估。

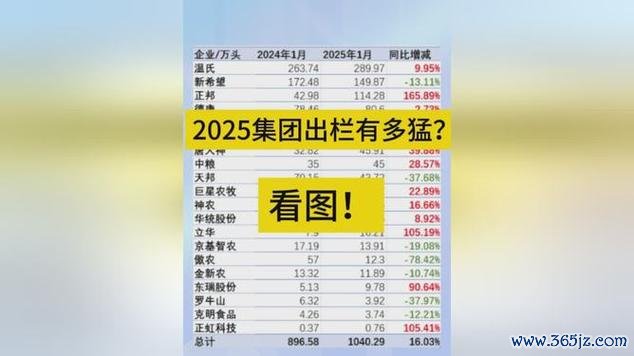

2. 資金流向的警訊

近10日機構資金淨流出大亞逾4,000萬元,外資持股比例更從2024年中期的28,021萬股驟減至69.8萬股。對比網頁5的外資看多報告,顯示機構對個股選擇趨於謹慎,可能優先減持「題材性大於實質」的標的。

3. 產業鏈位置劣勢

瓷磚地板產業下游需求受房地產商資金鏈影響。2025年中國房企債務違約風險未完全解除,若大亞無法轉嫁成本(如近期原物料價格上漲),毛利率可能進一步壓縮。此風險與網頁7長榮海運遭小股東控訴「內線交易」的教訓呼應:產業鏈弱勢企業易成市場情緒犧牲品。

1. 樂觀派:政策行情不容錯過

「跟著國家隊走就對了!房地產鬆綁+老舊社區改造,大亞至少還有30%空間。」——引自投資論壇

此派認為,中國穩增長政策將優先拉抬基建與消費,且大亞技術面「突破壓力位」顯示主力進場。

2. 悲觀派:業績證偽風險高

「去年營收一直跌,機構都跑光了,現在漲純粹是遊資炒作。」——引自股吧討論區

此派質疑大亞的電池箔項目進度緩慢,且瓷磚本業缺乏護城河,難以支撐當前估值。

3. 投機派:波動就是機會

「這支股性活躍,每天做T降低成本,管它長期好不好!」——引自社交媒體

此類散戶將大亞視為「題材工具」,利用短線波動賺取價差,與網頁10的「長短線混合策略」不謀而合。

1. 政策紅利 vs. 業績真空

若持續加碼房地產刺激,大亞能否實質受惠?或僅是「預期行情」下的紙上富貴?

2. 估值修復 vs. 泡沫風險

低本益比是否反映真實風險?當題材退燒,股價會回歸基本面或崩盤?

3. 散戶策略的生存之道

在資訊不對稱的市場中,散戶應跟隨機構「長期佈局」,或擁抱波動「短線投機」?

(歡迎在留言區分享觀點,並說明你的持倉策略與風險控管方式)