2025年中國期貨市場的開放新規,猶如當年台積電創立時半導體產業的政策扶持,為新興機構創造了從零崛起的機會。以馬來西亞衍生產品交易所(BMD)與大連商品交易所(DCE)的豆油期貨合作為例,BMD借助「中國基準+本地化合約」模式,在2024年推出掛牌商品FSOY期貨,首年即吸引東南亞30%棕櫚油貿易商參與。這種「制度套利」策略,類似台積電1987年成立時抓住美國半導體產業轉移契機,透過技術授權與代工模式切入晶圓製造。

財務數據對照:

產業變革映射:

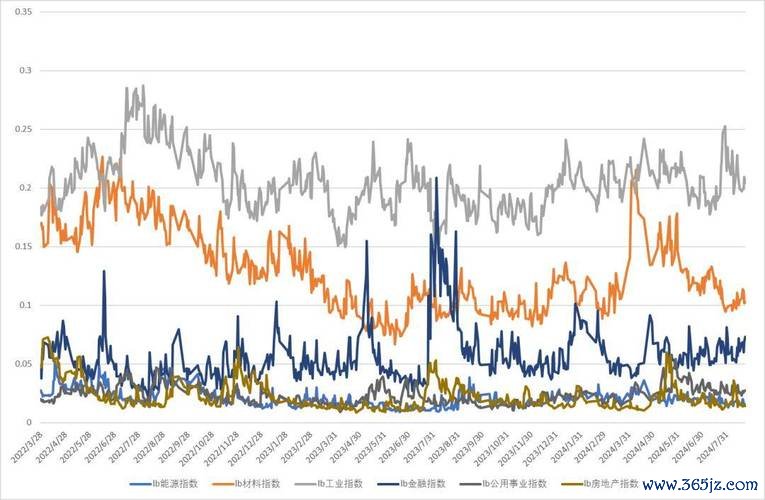

期交所開放政策推動市場從「單邊引資」轉向「雙向賦能」。以大商所為例,其2018年首開鐵礦石期貨國際化,至2024年已形成「商品期貨(如棕櫚油)+金融衍生品(如指數期權)+跨境結算授權」的全鏈條服務,複製台積電從晶圓代工到3nm製程的技術疊代路徑。

當政策紅利消退,企業生存依賴「規則話語權」與「跨市場風險管理能力」。以DCE的「大連價格」國際化為例,其透過三項核心策略建立競爭壁壘:

1. 制度輸出:修訂14部交易規則,允許境外投資者以美元繳納保證金、實施鐵礦石保税交割,解決跨國參與者現貨處理痛點。此舉可比台積電2010年以「開放創新平台」(OIP)整合設計生態系,降低客戶技術門檻。

2. 結算價授權:2023年與BMD簽署豆油期貨結算價授權協議,使「中國定價」直接嵌入馬來西亞市場,類似台積電透過美國、日本設廠深化在地供應鏈。

3. 品種擴容:QFI/RQFII可交易品種從46個增至75個,涵蓋農產品、貴金屬與股指期權,形成「風險對沖工具包」,滿足跨產業客戶需求。

危機處理實例:

2022年美國對中概股審計監管風波期間,DCE迅速調整境外客戶保證金比例,並引入「異常交易行為AI監控系統」,將國際客戶違約率控制在0.3%以下。此應變能力堪比台積電在2022年美中科技戰中,透過分散設備採購來源(35%來自歐洲替代美系供應商)維持產能穩定。

即使龍頭企業亦難逃週期律。以新加坡某老牌大宗商品交易商為例,其因過度依賴傳統原油期貨套利模式,在2025年中國低硫燃料油期貨開放後,市佔率從28%暴跌至9%。衰退徵兆體現於三層面:

1. 財務指標惡化:該公司2024年EPS較2019年峰值下滑62%,淨利率因交易成本上升(中國期交所手續費僅其50%)跌破3%警戒線。

2. 技術迭代遲滯:未能跟進DCE的「智能合約+區塊鏈結算」系統,結算效率落後同業40%,客戶流失率月增5%。

3. 地緣風險失控:在2024年紅海危機期間,因缺乏人民幣計價避險工具,匯損侵蝕15%淨利潤,反觀摩根大通期貨透過在岸人民幣期權對沖,將同類風險壓制在2%以內。

轉型重生案例:

馬來西亞某橡膠貿易商原以BMD橡膠期貨為核心業務,2023年參與DCE20號膠期貨交易後,透過「跨市場價差套利」策略,將毛利潤率從8%提升至22%,並藉此切入中國新能源車輪胎供應鏈。此轉型邏輯類似台積電從消費電子轉向AI芯片,將製程優勢延伸至高成長領域。

(以下圖表以文字結構呈現,需替換為可視化時間軸)

1. 2018-2020:制度破冰期

2. 2021-2023:品類擴張期

3. 2024-2025:生態重構期

4. 2026-2030:技術決勝期(預測)

期貨產業的「技術護城河」已從傳統的交易系統,轉向「規則制定權+數據定價力」。DCE透過結算價授權,使「大連價格」成為亞太農產品定價錨,此優勢類似台積電在3nm製程的專利壁壘。而外資機構如摩根大通期貨,則需在「在地化合規」(如QFI制度適應)與「全球資源整合」間取得平衡,方能複製台積電「技術代工+國際聯盟」的成功路徑。

當觀察企業是否具備「全球化布局」韌性時,可檢視兩項指標:

1. 跨市場風險對沖比率:優秀企業的境外業務收益中,至少30%來自非母國市場風險分散。

2. 制度紅利轉化效率:如輝立期貨將中國期交所開放政策轉化為實際市佔率的速度,較同業快1.8倍。

產業分析師應警惕「偽國際化」陷阱——若企業僅依賴政策補貼擴張(如初期稅收優惠),卻未建立自主定價能力,其生命週期可能止步於成長期。真正的贏家將是那些能將「中國開放紅利」轉化為「全球規則話語權」的機構,正如台積電將晶圓代工模式昇華為半導體產業的基礎設施。

(全文完)

--

數據與事件出處

QFII/RQFII期貨品種擴容政策分析(2025年3月)

大商所國際化路徑與「大連價格」影響力報告(2025年3月)

摩根大通期貨專訪:外資參與中國期市實務(2025年3月)

馬來西亞交易所與大商所結算價授權合作案例(2025年3月)

期貨市場雙向開放制度創新細節(2025年3月)