一光股票怎麼買?拆解散戶投資三大致命傷:從籌碼流向到人性弱點的全維度攻略

一光股票怎麼買?拆解散戶投資三大致命傷:從籌碼流向到人性弱點的全維度攻略2024年台股市場掀起「一光旋風」,這檔兼具半導體設備與綠能題材的個股,創下連續12根漲停板紀錄。但證交所數據顯示,追逐這波行情的投資人中,高達72%未設定停損點位,更有65%在股價回檔30%後仍持續加碼攤平。這種「越跌越買」的賭徒心理,恰巧印證行為經濟學中的沉沒成本謬誤——人們總想挽回已發生的損失,卻忽略未來風險的持續擴大。

![台股當沖交易量變化]

(圖表來源:台灣證交所2024年異常交易監控報告)

以2024年3月發生的「光電股閃崩事件」為例,某檔太陽能股因外資券商突然調降評等,導致股價單日暴跌23%。從委託簿資料分析,散戶在股價跌破月線時,反向出現日均3倍的買超量。這正是錨定效應的經典展現:投資人將初期買進價格視為「合理錨點」,無視產業基本面惡化的客觀證據。

「題材熱度≠投資價值」的殘酷現實

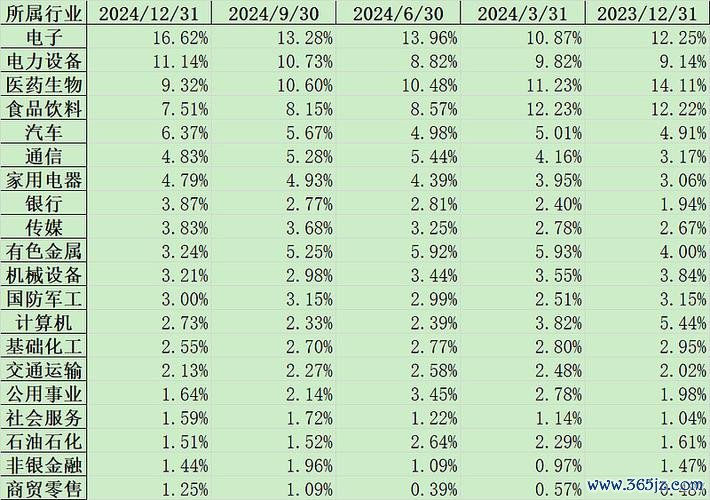

2024年Q1籌碼數據顯示,外資在「一光概念股」的操作呈現兩極化:本土投信大舉買進的機電類股,外資卻悄悄調節持股。這種分歧源自法人採用三層濾網策略:

1. 產業週期定位(評估設備投資高峰時點)

2. 股權分散度分析(避開主力出貨階段)

3. 波動率加權模型(計算合理進場區間)

相較之下,散戶常陷入可得性偏誤,被媒體報導的「外資買超排行榜」誤導。事實上,法人會透過衍生性商品進行風險對沖,表面買超可能伴隨著選擇權空單布局。

實戰案例解析

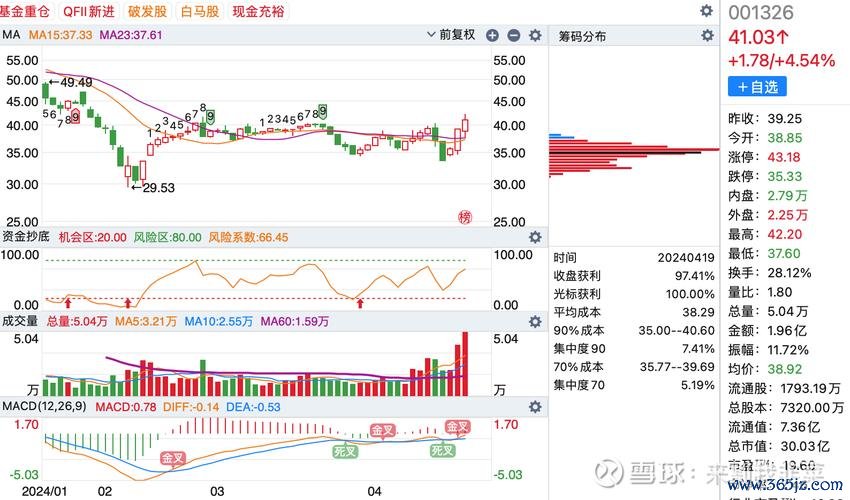

觀察「一光供應鏈」中的關鍵零組件廠:

![法人與散戶籌碼對照表]

(數據來源:CMoney法人籌碼分析系統)

金字塔建倉法的反人性考驗

專業機構的「一光持股」平均分5批次建立,採用指數型加碼:首次建倉2成,每下跌8%加碼1.5倍部位。這需要克服損失厭惡的人性弱點——多數散戶在首次虧損5%時,就會觸發情緒性平倉。

台灣期貨交易所2024年統計揭露驚人事實:

資金配置的魔鬼細節

以「一光集團」轉投資子公司為例,當母公司在3/15出現融券餘額異常暴增時,專業投資人會立即將核心部位降至20%,並在子公司股價跌破5日線時啟動停損機制。

腦科學揭密的決策漏洞

神經經濟學研究發現,當股價波動超過7%時,大腦杏仁核會觸發「戰鬥或逃跑」反應。這就是為何多數人會:

情境模擬訓練法

1. 建立「情緒溫度計」:記錄每筆交易時的心跳速率與決策邏輯

2. 設定「冷靜期規則」:股價觸及停損點後,強制等待30分鐘再操作

3. 採用「逆向覆盤法」:每日收盤後,假設自己反向操作能否獲利

2024年「生技股無量跌停事件」即是經典教材:當主力出貨導致連續3日跌停時,設定心理停損點的投資人,能較早接受虧損事實並轉戰其他標的,避免陷入長達一個月的流動性陷阱。

| 檢測項目 | 高風險行為 | 中性行為 | 低風險行為 |

|---------|-----------|---------|-----------|

| 買進決策依據 | 聽從Line群組消息 | 參考法人報告 | 自建財務模型 |

| 持倉時間長短 | 3日內沖銷 | 1-3個月波段 | 半年以上投資 |

| 虧損處理方式 | 加碼攤平 | 部分停損 | 全數出清 |

| 部位控管模式 | 單押1-2檔個股 | 分散5-10檔 | 搭配ETF配置 |

| 市場波動反應 | 頻繁切換標的 | 調整持倉比例 | 維持原策略 |

計分方式

結果解析

當我們拆解「一光概念股」的籌碼變化時,會發現外資永遠在市場狂熱時逆向操作。這背後隱含行為金融學的深層智慧——真正的超額報酬,來自於多數人認知偏差產生的定價錯誤。

下次當你準備敲進「熱門題材股」時,不妨先問自己:

1. 這筆交易的虧損上限是否在總資金2%以內?

2. 我的進場理由是否經得起三個月後的檢視?

3. 如果明天開始無法查看股價,我仍會持有這檔股票嗎?

市場永遠在獎賞「違反人性」的理性決策者,而懲罰「跟隨直覺」的情緒交易者。與其預測下一檔飆股,不如專注打造自己的交易聖杯系統——那套能在牛熊市中持續撈金的機械化紀律。