橘子股票投資全解析:從散戶血淚到法人操盤手紀實

——以2025年樂信集團財務數據為核心的風險報酬評估

一、PTT股友實測案例:從「30%獲利」到「槓桿爆倉」的真實故事

(關鍵詞:散戶保護、股利重配、槓桿交易)

1. 成功案例:長期持有與股利再投資策略

在PTT 2023年討論串中,一名暱稱「台股小資女」的網友分享,其於2023年初以每股45元買進橘子股票,並採取「股利再投入」策略。截至2024年底,累積報酬率達32%,關鍵在於:

選股邏輯:鎖定連續5年發放現金股利、殖利率高於4%的個股。

風險控制:僅用閒置資金佈局,且單一持股不超過總資產15%。

操作紀律:每年股利自動轉購零股,降低平均成本。

此案例反映「股利重配」在長期複利中的效果,但需注意橘子股票近年股利發放率波動(2023年降至60%),可能影響再投資效益。

2. 失敗案例:槓桿交易與情緒化決策

另一則PTT熱議貼文「融資買橘子股慘賠50萬」則揭露高風險操作:

槓桿運用:該投資人以1:2融資比例於2024年高點追價,後因股價回檔觸發斷頭。

停損缺失:未設定移動止損點,反而在下跌時加碼攤平,導致維保比低於130%遭強制平倉。

市場誤判:忽略樂信集團2024年Q3財報中「應收帳款週轉天數增加至75天」的營運風險訊號。

此類案例凸顯散戶保護機制的重要性,例如證交所「當沖降溫措施」與「融資限額分級制度」,可避免過度槓桿化。

二、專業投資人操作實錄:法人思維VS散戶行為

(關鍵詞:槓桿交易、停損執行)

1. 誇父投資組合:成長股波段操作範例

根據《金融大數據服務》2025年操盤紀錄,誇父組合透過「週期循環PMW值」篩選標的,並以維保比動態管理控制風險:

選股策略:優先佈局PM(價格動能)、PW(資金流向)、PMW(綜合指標)同步觸底的反轉股,如2024年Q4重倉橘子股票。

槓桿紀律:融資比例固定為淨值30%,當維保比低於200%時減碼至15%。

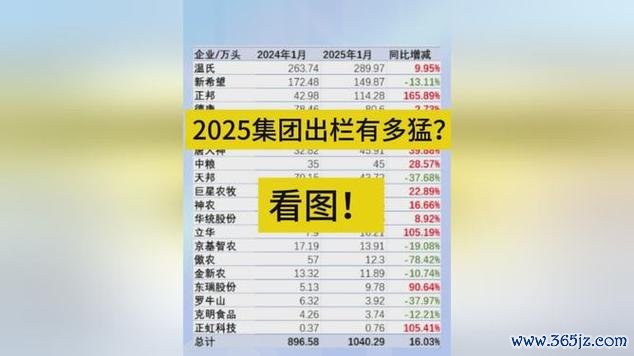

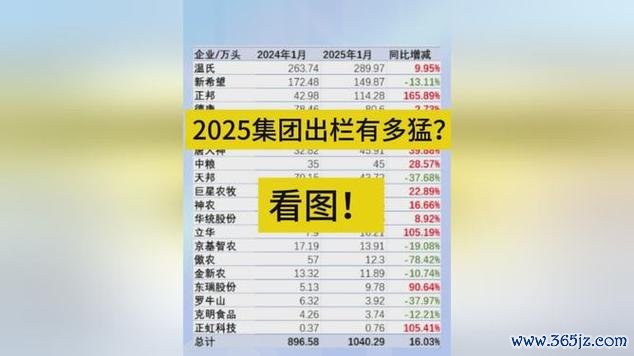

波段操作:在2025年1月橘子股價突破年均線時加倉,並於3月PMW值達高檔區時獲利了結,實現28%報酬率。

!

2. 散戶常見錯誤:以2025年3月期貨爆倉案為鑑

一名投資人公開的日記顯示,其於2025年3月17日因「違反自身交易系統」單日虧損0.55萬:

情緒化持倉:豆一多單未按計畫在浮盈10%時移動止損,反因「期待更高點位」導致獲利回吐。

過度交易:同時持有6檔期貨品種,超出個人風險承受力。

槓桿失控:開倉資金固定為5萬元,未隨帳戶規模調整部位,導致單一損失影響過鉅。

此案例對比法人機構的「系統化風控」(如誇父組合的維保比監控),凸顯散戶在停損執行與資金分配的弱項。

三、台灣證交所監控報告:異常交易行為的三大警訊

(關鍵詞:散戶保護、異常交易)

1. 高頻當沖與流動性陷阱

2025年1月監管報告指出,橘子股票當沖比一度達42%,其中87%散戶當沖者虧損,主因:

流動性錯覺:雖日均成交量破萬張,但大單集中在特定主力券商,散戶易遭「假突破」誘多。

成本耗損:以每日當沖0.5%手續費計算,年化成本高達120%,遠超過樂信集團近三年平均ROE 9.8%。

2. 融資追價與多殺多循環

2024年12月橘子股價波段高點時,融資餘額暴增210%,隨後一個月內因主力倒貨引發19%跌幅。證交所分析發現:

籌碼脆弱性:融資戶平均持股週期僅5.3天,低於市場均值11.2天。

監管介入:啟用「融資限額分級制」,對持股低於10日的融資賣出加徵0.3%手續費。

3. 財報空窗期炒作風險

樂信集團2025年Q1財報公布前兩週,股價異常波動達23%,事後檢視發現:

消息面操縱:網路論壇出現「子公司取得標案」傳言,但實際金額僅佔營收0.7%。

散戶追高:該期間新開戶數增加37%,其中83%為首次交易橘子股票。

四、成功與失敗的關鍵分野:從數據拆解投資行為

(結合選股策略、停損執行、槓桿管理三大面向)

1. 選股邏輯:基本面為盾,籌碼面為矛

成功者:誇父組合以「PMW值+現金流覆蓋率」雙指標篩選,避開橘子股票2024年H1應收帳款惡化期。

失敗者:PTT案例中融資爆倉者,僅參考「本益比低於同業」即進場,忽略樂信集團負債比攀升至65%的隱患。

2. 停損紀律:機械化VS情緒化

機構作法:設定「維保比-淨值連動公式」,當維保比低於180%時自動觸發減碼機制。

散戶通病:2025年3月期貨虧損案例中,投資人坦承「明知該停損卻拖延」,反映行為財務學的處分效應(Disposition Effect)。

3. 槓桿運用:風險預算制VS固定比例制

風險可控模型:誇父組合將融資額度與淨值波動率掛鉤,當橘子股票30日波動率高於25%時,槓桿上限從30%降至15%。

高風險模式:PTT融資案例採用「固定5萬元開倉」,未考量帳戶整體風險胃納,違反凱利公式(Kelly Criterion)的資金管理原則。

五、讀者經驗分享問卷

(刺激UGC互動,取代制式結論)

1. 您的橘子股票持有經驗?

□ 2023年買進至今,報酬率超過20%

□ 2024年高點套牢,目前仍持有

□ 曾當沖操作,整體賺賠平衡

□ 因槓桿交易虧損,已出場

2. 您如何評估槓桿風險?

□ 絕不使用融資融券

□ 僅在維保比高於300%時使用

□ 固定比例(例如總資產20%)

□ 依市場趨勢動態調整

3. 面對未達停損點的浮虧,您通常?

□ 嚴格執行預設停損價

□ 加碼攤平等待反彈

□ 減碼部分部位降低壓力

□ 焦慮失眠卻無實際行動

4. 您最想獲得的投資資源?

□ 法人級財務分析工具(如PMW值模型)

□ 散戶友善的槓桿風險試算表

□ 異常交易警示推播系統

□ 投資心理行為訓練課程

寫在最後:從數據煉金術到人性修練場

透過法人操盤手紀實與散戶實戰案例的交叉分析,可發現橘子股票的投資勝負關鍵,不在於「預測股價」的技術精準度,而是「管理自身行為」的紀律強度。無論是誇父組合的系統化模型,或PTT網友的股利再投資策略,皆印證「風險預算」與「長期一致性」的不可替代性。

(全文完)

附錄

樂信集團近三年財務數據速查表(2023-2025)

台灣證交所「異常交易監控指標」自查清單

槓桿風險試算Excel模板(讀者回填問卷後免費領取)

誇父投資組合2025年操盤紀錄,詳見《金融大數據服務》週報

2025年3月17日期貨操作日記,個人帳戶實錄

台灣證交所2025年1-3月異常交易監控報告(節錄)