台灣中央銀行於2025年3月24日宣布調升重貼現率、擔保放款融通利率及短期融通利率各0.125個百分點,此舉直接牽動台灣銀行外匯利率結構調整。根據台灣銀行公告,自3月27日起,新台幣各天期存款利率同步調升0.125至0.170個百分點,其中1年期定期儲蓄存款機動利率由1.465%升至1.59%,固定利率則達1.6%。以100萬元存款為例,年利息將增加至約1.59萬元,顯示政策對儲蓄市場的實質影響。

此波升息反映央行對通膨壓力的控管及國際資金流動的應對策略。當前全球主要經濟體(如美國聯準會)維持緊縮貨幣政策,台灣央行跟進調整以平衡匯率波動,避免資本外流加劇。產業用水限制政策(如非科學園區工業用戶節水10%)亦間接影響企業資金需求,進一步推動銀行調整外匯存貸利率結構。

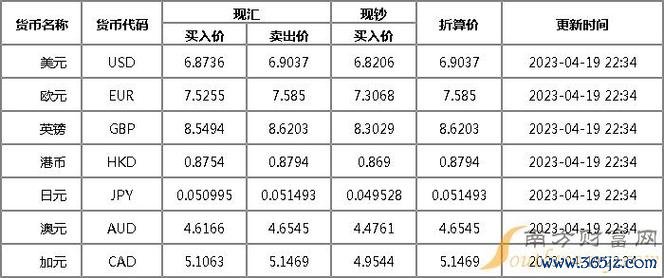

利率調升直接提高外幣存款吸引力,尤其美元等高息貨幣的利差交易(Carry Trade)活躍度可能上升。台灣銀行調升活期性存款利率0.125-0.170個百分點,將促使投資者重新配置資產,例如將部分新台幣資金轉為外幣定存以獲取更高收益。

新台幣兌美元匯率在升息後短期趨穩,但需關注兩大變數:

利率上調增加外幣貸款成本,建議企業運用遠期外匯契約(DF)或選擇權(Option)鎖定匯率,避免利率與匯率雙重波動侵蝕利潤。

根據理論,兩國利率差應等於遠期匯率與即期匯率的溢價或折價。以台灣與美國1年期利率比較,若台美利差擴大,新台幣遠期匯率可能呈現折價,投資者可透過套利交易(Covered Interest Arbitrage)獲取無風險收益。

台灣銀行此次調整中,500萬元以上大額定存利率升幅與一般存款一致,顯示市場流動性充裕,銀行無需以更高利率吸引大額資金。建議散戶投資者選擇6個月期以上定存以鎖定收益,避免短期利率波動風險。

四、2025年外匯市場趨勢展望與投資建議

四、2025年外匯市場趨勢展望與投資建議  2. 高息貨幣套利機會

2. 高息貨幣套利機會 南非蘭特(ZAR)、墨西哥披索(MXN)等新興市場貨幣利差優勢顯著,但需嚴控政治風險。建議配置比例不超過外匯資產的15%。

台灣銀行外匯利率表不僅是數字變動,更隱含央行政策意圖與全球資金流向。投資者應結合「總體經濟指標解讀」與「技術分析工具」,例如監控台灣PMI指數與外匯存底變化,動態調整資產配置。未來半年,建議每季檢視利率政策與國際央行會議結論,把握利率高原期(Higher-for-Longer)的結構性機會。

(本文分析基於2025年3月市場公開資訊,投資前請以台灣銀行最新公告為準。)

--

台灣銀行存款利率調整細節與政策背景

中央銀行重貼現率調升公告

外匯利率市場影響與企業避險策略