台灣土銀外匯定存利率優勢解析與跨幣種投資策略實戰指南

全球外匯市場受聯準會升息週期尾聲、地緣政治風險及通脹回落影響,主要貨幣波動加劇。台灣土地銀行(土銀)近期推出外匯定存限時利率優惠,美元1個月期定存年息最高達5.2%,澳幣與人民幣亦分別提供4.8%及3.5%的競爭性利率,吸引投資人將新台幣資產轉換為高息外幣。

從外匯分析角度,美元指數(DXY)近期於105區間震盪,市場對聯準會降息預期延後,短中期利差優勢仍支撐美元走勢;歐元區經濟疲軟則壓抑歐元反彈空間,建議投資人聚焦「利差交易」(Carry Trade),透過土銀外匯定存鎖定高息貨幣收益。

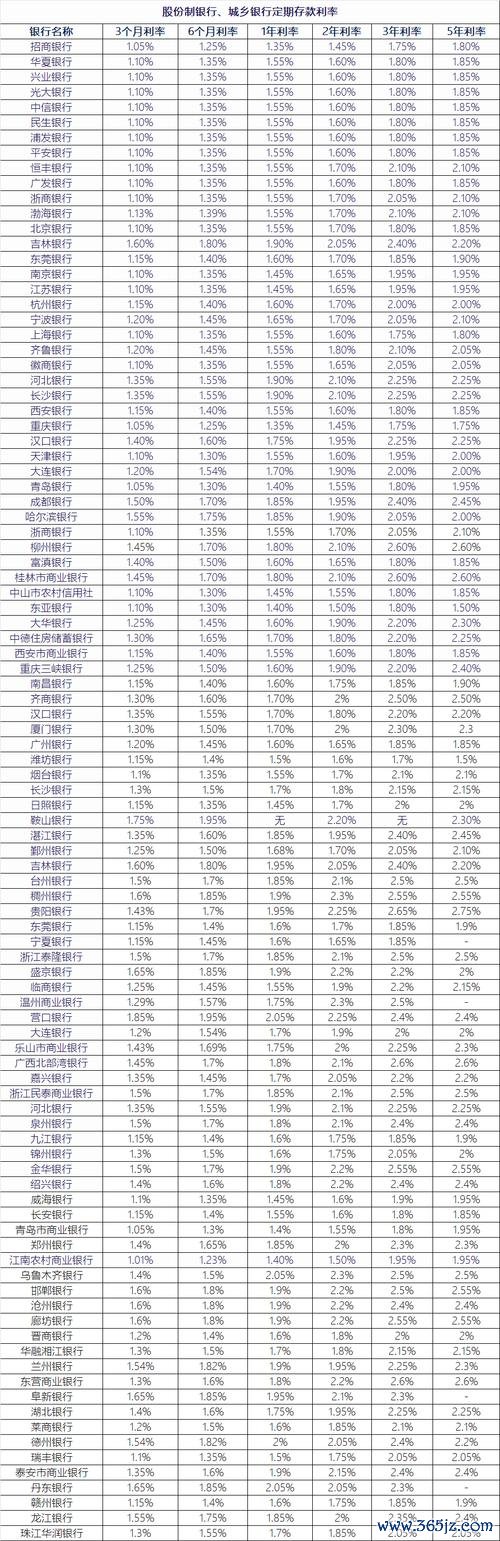

1. 利率比較與幣種選擇策略

土銀外匯定存涵蓋美元、人民幣、澳幣、歐元等主流貨幣,存期從1個月至1年不等(表1)。以美元為例,10萬美元以上專案戶可享階梯式利率,3個月期年息5.0%,優於同業平均4.3%。需注意匯兌成本:若新台幣兌美元升值1%,將抵消約2個月利息收益。

表1:土銀主要外幣定存利率比較(2024年Q3)

| 幣別 | 1個月 | 3個月 | 6個月 | 1年 |

|--------|-------|-------|-------|-------|

| 美元 | 5.2% | 5.0% | 4.8% | 4.5% |

| 人民幣 | 3.0% | 3.2% | 3.5% | 3.8% |

| 澳幣 | 4.5% | 4.8% | 4.6% | 4.3% |

2. 匯率風險管理實務

外匯定存需嚴控「再投資風險」與「匯率反向風險」。建議採取以下策略:

1. 利差交易(Carry Trade)實戰應用

假設投資人承作土銀美元定存年息5.2%,同時透過低利融資貨幣(如日元,利率0.1%)套取利差。此策略需評估:

2. 人民幣定存的結構性機會

中國央行近期調降存款準備金率,人民幣貶值壓力仍存,但土銀1年期定存利率3.8%高於境內中資銀行(約2.5%)。適合長期看漲人民幣且能承受短期波動的投資人,可搭配「雙元貨幣存款」(DCD)增強收益。

2024年下半場外匯市場聚焦三大主題:

1. 聯準會政策路徑:若通脹黏著度超預期,美元強勢週期可能延長。

2. 亞幣反彈契機:新台幣與韓元受科技業出口復甦支撐,下半年或有補漲空間。

3. 地緣避險需求:中東衝突若升級,瑞郎與黃金將獲資金避險買盤。

實務操作建議:

土銀外匯定存提供低門檻的穩健收益入口,但投資人需緊盯央行政策轉向訊號。建議每季檢視貨幣權重,利用「利率差異」與「匯率週期」創造超額報酬,同時透過衍生性金融工具建構風險防火牆。