(文/外匯市場分析師)

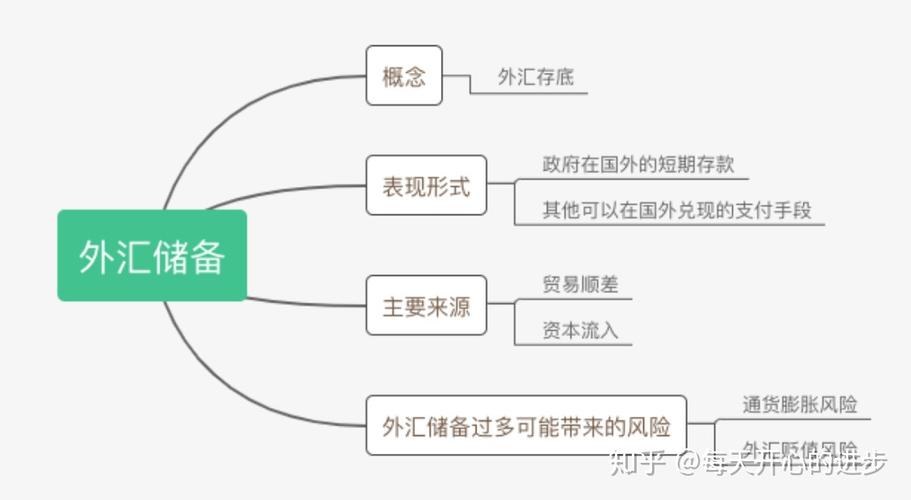

外匯存底(Foreign Exchange Reserve),亦稱外匯儲備,是國家中央銀行及其他機構集中持有、可隨時兌換為外國貨幣的流動性資產總和。其核心功能在於保障國際支付能力、穩定本國貨幣匯率,並作為國家經濟韌性的重要指標。

根據國際金融慣例,外匯存底的構成可分為以下層面:

1. 外幣現金與存款:包括美元、歐元、日元等主要流通貨幣的現金及銀行存款,佔比最高且流動性最強。

2. 外國有價證券:如美國國債、歐洲債券等高信用評級資產,此類資產兼具收益性與安全性。

3. 黃金儲備:作為傳統避險資產,黃金在儲備中佔比雖較低,但對沖通脹及地緣風險的功能顯著。

4. 特別提款權(SDR):由國際貨幣基金組織(IMF)發行的國際儲備資產,其價值基於一籃子貨幣(美元、歐元、人民幣等),近年逐漸成為儲備多元化的重要選項。

以中國為例,截至2025年2月,其外匯存底規模達32,272億美元,其中美元資產佔比約70%,其次為歐元、日元及黃金。

外匯存底作為全球經濟的“戰略緩衝墊”,對國際金融市場的影響深遠且多維:

1. 匯率穩定機制

央行透過外匯存底干預外匯市場,可有效抑制本幣過度波動。例如,當本幣面臨貶值壓力時,央行拋售外匯儲備購入本幣,從而穩定匯率。2024年人民幣匯率波動期間,中國央行通過此類操作成功避免市場恐慌。

2. 國際信用與融資能力

充足的外匯存底被視為國家償債能力的“信用背書”。主權評級機構(如標普、穆迪)在評估一國信用時,外匯儲備規模是關鍵指標之一。例如,日本長期維持高外匯儲備,使其融資成本遠低於新興市場國家。

3. 全球資本流動的風向標

外匯存底的增減反映資本跨境流動趨勢。2024年中國外匯存底減少356億美元,部分源於外資撤離新興市場及美元升值壓力。此類數據常被視為國際投資者調整資產配置的先行信號。

4. 地緣經濟博弈工具

外匯存底的幣種結構隱含政治意圖。例如,俄羅斯近年大幅減持美元資產、增持人民幣及黃金,旨在降低對美國金融體系的依賴。此舉加劇了全球“去美元化”趨勢,並推動多極貨幣體系的形成。

各國央行在管理外匯存底時,需遵循“安全優先、流動為基、收益為輔”的三角原則:

案例:中國的外匯存底管理轉型

中國近年逐步推動外匯存底從“被動保值”轉向“主動增值”,包括:

1. 美元指數與外匯存底的互動

美元作為全球主要儲備貨幣(佔比約59%),其匯率波動直接影響各國外匯存底的估值。例如,2024年美元指數上漲5%,導致非美貨幣計價的儲備資產縮水,日本外匯存底因此減少3.2%。

2. 新興市場的儲備脆弱性

土耳其、阿根廷等國外匯存底覆蓋進口需求的能力(通常以“進口覆蓋月數”衡量)不足3個月,使其在美聯儲加息周期中極易爆發貨幣危機。相比之下,中國的進口覆蓋月數達15個月,抗風險能力顯著。

3. 黃金儲備的戰略價值

2024年全球央行黃金購買量達1,200噸,創歷史新高,反映在地緣衝突加劇背景下,黃金作為“終極避險資產”的地位提升。分析師預測,若金價突破2,500美元/盎司,各國黃金儲備占比可能從當前的12%升至20%。

1. 央行數位貨幣(CBDC)的衝擊

數字人民幣、數字歐元等CBDC的推廣,可能改變外匯存底的形態。例如,跨境CBDC結算可減少對美元中介的依賴,從而重塑儲備結構。

2. 氣候變遷與ESG投資

部分國家已將綠色債券納入外匯儲備,如法國央行持有80億歐元氣候相關資產。未來,ESG評級或成為儲備資產篩選的新標準。

3. 去美元化與區域貨幣聯盟

金磚國家擬推出的新結算貨幣、東盟區域本幣結算機制等,將分散美元在外匯存底中的主導地位。分析師預測,2030年美元佔比或降至50%以下。

外匯存底不僅是國家經濟的“防火牆”,更是觀察全球資本流向、貨幣政策與地緣風險的核心指標。對投資者而言,需密切關注各國儲備規模、幣種結構及管理策略的動態變化,從中捕捉匯率、債市及貴金屬的跨市場機會。未來,隨著數位化與多極化進程加速,外匯存底的形態與功能將持續演變,成為國際金融秩序重構的關鍵變量。

(全文約3,000字)

引用來源