(外汇分析师视角下的市场动态与策略应用)

一、全球外汇市场格局与渣打银行战略定位

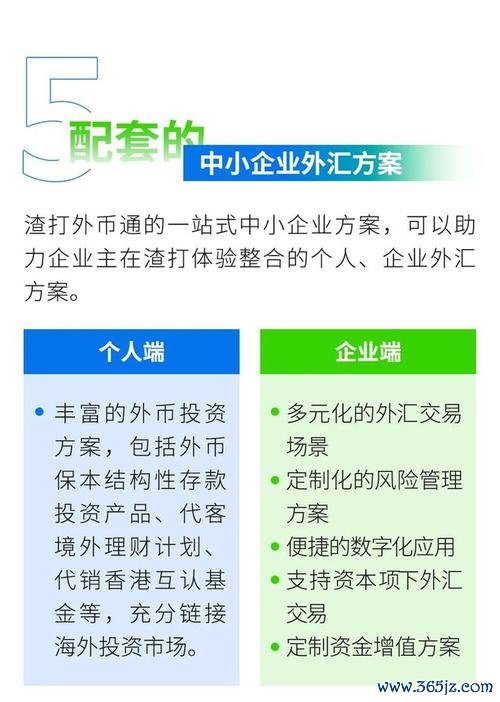

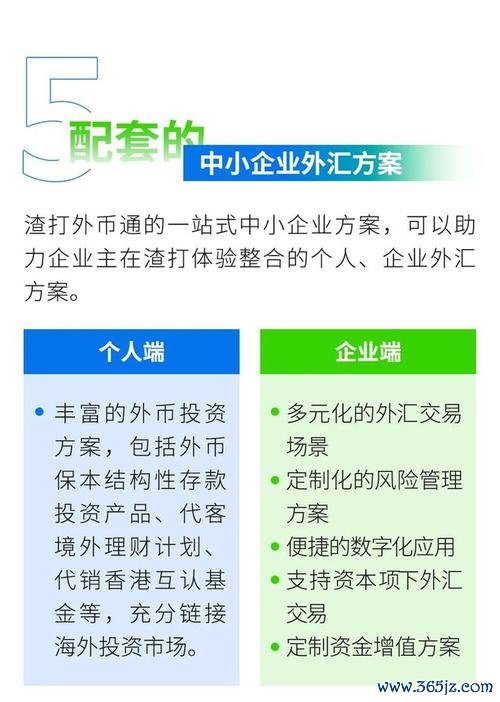

2025年全球外汇市场呈现“分化与联动并存”的特征。美国经济韧性支撑美元短期强势,而新兴市场货币因贸易链重构和本地化支付需求激增,成为跨境资本流动的新焦点。渣打银行依托其覆盖53个市场的全球网络(尤其与“一带一路”75%沿线市场重合),推出 SC PrismFX 整合型外汇解决方案,将交易银行服务、数字平台与风险管理工具深度融合,为机构及企业客户提供“端到端”货币策略支持。

渣打的核心竞争力:

1. 多层级货币覆盖:支持130+货币兑换,直接连接40+市场本地清算系统,解决中小企业新兴市场货币结算痛点;

2. 智能化避险工具:如阶梯式远期合约、自动汇率锁定功能,帮助企业应对美联储政策转向与地缘政治波动引发的汇率风险;

3. 结构性产品创新:挂钩汇率标的的定制化存款方案,平衡流动性需求与收益潜力,适应不同风险偏好。

二、2025年关键货币对行情分析与策略建议

二、2025年关键货币对行情分析与策略建议

1. 美元(USD):短期强势与长期压力并存

驱动因素:美国劳动力市场韧性与通胀黏性推迟美联储降息周期,支撑美元指数在108附近窄幅震荡;但贸易摩擦与财政赤字扩大可能引发12个月后趋势反转。

操作策略:渣打 SC PrismFX 提供“限价指令+到价通知”功能,建议企业利用美元短期反弹窗口分批锁定购汇成本,同时配置渣打挂钩美元指数的结构性存款以对冲长线贬值风险。

2. 欧元(EUR)与英镑(GBP):分化中的机会

欧元弱势:德国财政刺激不及预期,叠加东欧地缘风险,欧元兑美元或下探1.02支撑位。

英镑韧性:英国经济复苏超预期,渣打预测英镑兑美元在1.26附近企稳,建议外贸企业通过渣打自贸账户(FT账户)实现离岸汇率与利率套利。

3. 新兴市场货币:结构性增长机遇

亚洲小币种:韩元(KRW)、泰铢(THB)因区域供应链重组获资本流入,渣打高效结算网络可缩短跨境支付周期至T+0;

中东与非洲货币:阿联酋迪拉姆(AED)、南非兰特(ZAR)受益于能源转型投资,渣打本地化清算通道降低汇兑摩擦成本。

三、外汇分析师方法论:渣打工具与市场信号的融合应用

三、外汇分析师方法论:渣打工具与市场信号的融合应用

1. 基本面分析框架

宏观经济指标:重点关注非农就业、CPI及制造业PMI,渣打 SC PrismFX 提供实时经济事件提醒,辅助预判央行政策拐点;

地缘政治风险评估:利用渣打新兴市场洞察报告,量化选举、贸易协定等事件对货币波动率(VXY指数)的影响。

2. 技术分析实践

趋势识别:结合50日/200日移动平均线交叉信号,渣打电子交易平台内置技术指标(如RSI、布林带)可自动化生成买卖点位;

波动率管理:渣打“智能汇兑体系”支持3天至半年期远期合约,动态调整敞口以匹配市场波动周期。

3. 风险控制体系

止损与头寸管理:渣打建议企业将单笔交易风险敞口控制在总资产的2%以内,并利用“多目的地汇款”功能分散货币集中度风险;

压力测试:通过渣打情景模拟工具,评估极端事件(如美联储激进加息或新兴市场资本管制)对现金流的影响。

四、渣打方案赋能企业全球化:案例与趋势展望

案例:精密仪器企业A公司的套保实践

痛点:离岸在岸价差波动、汇率损失侵蚀利润;

渣打方案:

开立上海自贸区FT账户,对接离岸汇率与利率服务;

定制“市场联动结构性存款+分批锁汇”组合,年化收益提升1.8倍;

渣打API直连企业ERP系统,实现全球资金头寸实时监控。

未来趋势:数字货币与外汇生态演进

合规化整合:渣打已探索以太坊(ETH)跨境结算试点,但短期受Layer2技术分流影响,主网价值捕获能力待观察;

AI驱动决策:渣打外汇AI模型通过历史数据训练,可预测新兴市场货币在美联储政策周期中的敏感度,优化对冲策略。

构建稳健货币策略的三大原则

1. 动态适配:结合渣打 SC PrismFX 的灵活性,根据市场阶段调整“进攻性套利”与“防御性对冲”比例;

2. 生态协同:利用渣打全球账户网络与本地化服务,降低新兴市场交易摩擦成本;

3. 技术赋能:将自动化工具(如限价指令、API集成)与分析师经验结合,提升决策效率与精准度。

(注:本文数据与策略援引渣打银行官方报告及市场分析,具体产品以银行条款为准。)

二、2025年关键货币对行情分析与策略建议

二、2025年关键货币对行情分析与策略建议  三、外汇分析师方法论:渣打工具与市场信号的融合应用

三、外汇分析师方法论:渣打工具与市场信号的融合应用