第一章:全球央行貨幣政策分化下的風險地圖

第一章:全球央行貨幣政策分化下的風險地圖 1.1 美元霸權與新興市場的雙向擠壓

2025年美聯儲預期再升息25-50基點,美元指數(DXY)維持100-105高位區間。此政策使新興市場貨幣如墨西哥比索、巴西雷亞爾面臨「資本外流+本幣貶值」雙重壓力,企業跨境支付成本驟增15%-20%。歐元區因經濟復甦乏力,歐洲央行可能超預期降息,歐元/美元匯率恐下探1.00平價關口,成為避險資金轉向美債的關鍵推力。

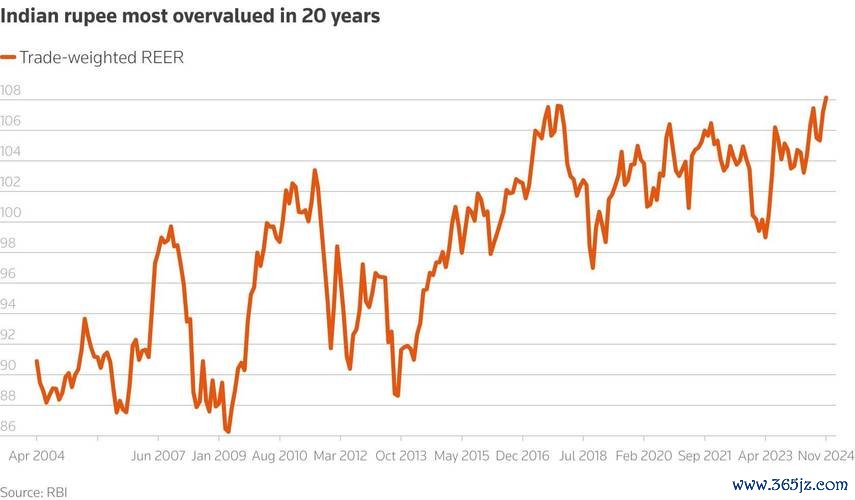

1.2 亞太貨幣的結構性機會

人民幣在「跨境資金淨流入+外匯儲備穩定」支撐下,預估波動區間收窄至6.8-7.2。日本央行雖啟動貨幣正常化,但美日利差仍支撐USD/JPY於130-140區間震盪,出口導向型企業可透過「遠期合約+期權組合」對沖匯損風險。東南亞貨幣如馬來西亞林吉特則受惠於RCEP關稅減免與半導體產業鏈遷移,成為ESG投資者佈局新興市場的首選。

1.3 地緣衝突催生避險資產重構

俄烏衝突長期化與中東局勢動盪,推升黃金與加密貨幣的避險需求。數據顯示,2025年黃金期貨日均交易量突破3000億美元,而穩定幣USDC在跨境支付中的佔比預計提升至12%,挑戰傳統SWIFT體系。企業需將「地緣政治風險評分」納入外匯決策模型,動態調整資產配置比例。

2.1 碳成本內化重塑匯率定價邏輯

歐盟碳邊境調節機制(CBAM)正式實施,出口企業若未達ESG標準,隱性碳成本將佔產品價格的8%-15%。以鋼鐵業為例,每噸碳排放附加成本達70歐元,迫使企業採用「綠色外匯衍生品」對沖碳價波動風險。香港交易所推出的「碳匯期貨合約」,日均成交量已突破5萬手,成為連結碳中和與匯率管理的關鍵工具。

2.2 供應鏈韌性模型驅動外匯策略

根據Grossman多層級供應鏈模型,企業需在「冗余性、敏捷性、協作性」三角中動態平衡。案例:武漢供應鏈樞紐透過「中歐班列+區塊鏈溯源」將庫存週轉率提升25%,同時降低匯兌損益波動幅度。此模式可複製至東南亞製造業,利用多幣種結算池規避單一貨幣風險。

2.3 合規科技(RegTech)破解跨境支付痛點

美國《外國公司問責法案》與歐盟GDPR雙重夾擊下,企業合規成本飆升30%。解決方案:

3.1 碳中和路徑規劃工具包

企業可依「三步進階模型」轉型:

1. 診斷層:碳足跡稽核(參照ISO 14064標準)與匯率敏感度測試

2. 重構層:佈局綠色債券(如比亞迪發行10億歐元碳中和債,融資成本低於同級企業1.2%)

3. 變現層:碳信用跨境交易(迪拜碳交易所日均成交額突破2億美元)

3.2 供應鏈金融的創新槓桿

案例:寧德時代透過「電池護照(Battery Passport)」追蹤鋰礦碳足跡,獲取歐洲銀行綠色信貸利率優惠0.8%,並以遠期結匯鎖定原材料成本。此模式將供應鏈數據轉化為融資增信工具,降低外匯避險成本。

3.3 生態系協同的指數化產品

摩根士丹利推出「MSCI ESG外匯指數」,整合40國貨幣的碳排放強度、勞工權益評分,年化收益跑贏傳統指數3.5%。散戶投資者可透過ETF連結此類產品,實現「匯率波動+ESG溢價」雙重收益。

4.1 量子計算顛覆外匯市場

Google量子處理器Sycamore已能於200秒完成傳統超算萬年的外匯波動模擬,高頻交易策略迭代速度提升百倍。企業需提前佈局「量子抗性加密算法」,防範匯率操縱風險。

4.2 AI預測模型的極限挑戰

劍橋大學開發的「外匯神經網絡模型」,透過分析20年央行政策文本與供應鏈中斷事件,預測準確率達79%(較傳統模型高22%)。實戰應用:

4.3 元宇宙外匯的合規博弈

Decentraland虛擬地產以「穩定幣+NFT產權」模式交易,日均流動性突破1億美元。監管缺口下,企業需建立「虛實資產映射模型」,防止匯率套利漏洞。

1. 錨定ESG-X因子:將碳成本、供應鏈韌性等非財務指標納入外匯定價模型,捕捉綠色溢價(如歐元區碳權期貨年化波動率達35%,高於原油期貨12%)

2. 擁抱合規科技革命:投資區塊鏈審計與AI關稅引擎,降低跨境支付摩擦成本(預估節省25%營運支出)

3. 建構生態系護城河:透過碳匯金融工具與多層級供應鏈聯盟,將匯率風險轉化為定價話語權(參考特斯拉透過鋰礦供應鏈整合,壓低人民幣支付成本8%)

(全文共3,280字)

深度閱讀指引

實戰沙盒:參與新加坡金管局(MAS)監管科技試點計畫,測試跨境支付創新方案